C.P.C. Fernando Loera Aguilar

Socio Deloitte

floera@deloittemx.com

En términos generales, la Ley del Impuesto al Valor Agregado en vigor establece que el Impuesto al Valor Agregado (IVA) se causa con base en flujos de efectivo a la tasa de 16%.

Por las actividades de negocio de las entidades, en estas se registra un IVA causado (por pagar) por los ingresos que generan, y un IVA por acreditar (por cobrar) por una gran parte de los egresos y desembolsos en que incurren.

I. Marco de referencia. De conformidad con las Normas de Información Financiera (NIF) mexicanas, el reconocimiento inicial de las cuentas por cobrar (NIF C-3, Cuentas por cobrar, párrafo 41.1) y de las cuentas por pagar a proveedores (NIF C-19, Instrumentos financieros por pagar, párrafo 41.2.1), debe hacerse al considerarse devengada la operación que les dio origen. Por lo tanto, sobre el importe de las cuentas por cobrar se genera el registro del IVA por pagar en una cuenta de pasivo y se convertirá en exigible en el momento en que las entidades cobren (reciban el flujo de efectivo) de sus clientes o deudores. Asimismo, al reconocer el importe de las cuentas por pagar, se genera el registro del IVA por acreditar en una cuenta de activo y se convertirá en acreditable en el momento en que las entidades paguen (transfieran el flujo de efectivo) a sus proveedores o acreedores.

Por lo tanto, los registros contables de las cuentas por pagar y de las cuentas por cobrar de las entidades, incluyen, además del valor de los activos o servicios adquiridos y productos vendidos o servicios prestados, el importe respectivo del IVA.

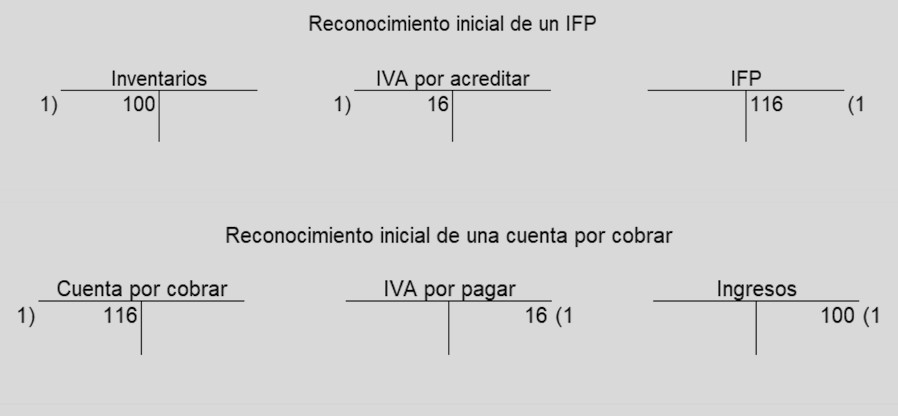

Como ejemplo de lo anterior, se muestra el reconocimiento inicial de un Instrumento financiero por pagar (IFP) y de una cuenta por cobrar, de actividades sujetas a IVA:

II. Transacciones en moneda extranjera. Respecto al reconocimiento

posterior de las cuentas por pagar a proveedores y de las cuentas por cobrar, las NIF establecen lo siguiente:

> Párrafo 42.7.1 de la NIF C-19: “Los IFP denominados en moneda extranjera o en alguna otra unidad de intercambio deben convertirse considerando lo establecido para transacciones en moneda extranjera en la NIF B-15, Conversión de monedas extranjeras. Las modificaciones

en su importe derivadas de las variaciones en tipos de

cambio deben reconocerse en la utilidad o pérdida neta

del periodo”.

> Párrafo 43.2 de la NIF C-3: “Las cuentas por cobrar denominadas

en moneda extranjera o en alguna otra unidad de intercambio deben convertirse a la moneda funcional aplicando el tipo de cambio de cierre; es decir, el tipo de cambio con el cual la entidad pudo haber realizado las

cuentas por cobrar comerciales a la fecha del estado de situación financiera. Las modificaciones en el importe de las cuentas por cobrar comerciales derivadas de las variaciones en el tipo de cambio deben reconocerse en el resultado integral de financiamiento”.

Como lo establecen las NIF, el efecto por la valuación de los saldos en moneda extranjera de cuentas de pasivo y activo a la fecha de reporte, debe afectar el estado de resultados; sin embargo, el monto de IVA que se incluye en dichas cuentas por pagar y por cobrar se reportará como causado y acreditable, respectivamente, en la declaración de impuestos del mes siguiente en que surtan efecto los flujos de efectivo. Por esta razón, el efecto de la valuación de la porción de IVA incluido en las cuentas por pagar y por cobrar debe afectar las cuentas del balance general de activo y pasivo de IVA por acreditar e IVA causado, respectivamente, y no registrarse en los resultados del periodo.

III. Baja de un IFP. La NIF C-19, en su párrafo 42.3.2, indica:

Un IFP (o parte del mismo) se extingue cuando la entidad:

a) liquida el pasivo pagando al acreedor, ya sea con efectivo o con otros activos financieros o no financieros, instrumentos de su capital, otros pasivos financieros o con prestación de servicios, siendo liberada de su obligación con respecto a la deuda; o b) es legalmente liberada de su responsabilidad relativa al pasivo financiero, ya sea por el acreedor, mediante una quita, o por un proceso judicial que declare inexistente el

pasivo.

Adicionalmente, el párrafo 42.3.3 de la misma NIF menciona: “La

diferencia entre el valor en libros de un IFP (o una parte del mismo)

dado de baja y el valor en libros de los activos entregados, debe reconocerse en la utilidad o pérdida neta del periodo”.

En línea con lo anterior y con lo mencionado en el apartado de Marco de referencia, cuando surgen situaciones como las que indica el párrafo b) anterior, los efectos de las quitas totales o parciales o de inexistencia del pasivo deben afectar los resultados del periodo. Para esto, debe identificarse el importe de los activos y servicios adquiridos registrados como cuenta por pagar; sin embargo, por el importe de IVA que se incluye en el IFP, debe considerarse que desde el reconocimiento inicial del IFP existe una cuenta en el balance general de IVA por acreditar que debe

ser afectada, ya que, si no se liquidará el pasivo en efectivo, la entidad no tendría base para conservar un IVA por acreditar en sus registros contables.

IV. Estimación para pérdidas crediticias esperadas. El párrafo 45.1 de la NIF C-3 requiere lo siguiente: “Desde el reconocimiento inicial de las cuentas por cobrar, la entidad debe reconocer, en caso de proceder, una estimación por concepto de Pérdidas Crediticias Esperadas (PCE) de las mismas, según se explica en el párrafo 45.3, afectando los resultados del periodo en el que se reconoce la cuenta por cobrar”.

Nuevamente, considerando lo indicado en el párrafo anterior y lo explicado en el apartado de Marco de referencia, cuando se reconoce una estimación por concepto de PCE, esta debe afectar los resultados del ejercicio, por lo que deben identificarse los importes de los productos vendidos o servicios prestados registrados como cuentas por cobrar; sin embargo, por el importe de IVA que se incluye en las cuentas por cobrar, debe considerarse que desde el reconocimiento inicial de las cuentas por cobrar existe una cuenta

en el balance general de IVA por pagar que debe ser afectada, ya que si no se liquidaran las cuentas por cobrar en efectivo, no habría base para detonar un IVA por pagar en la entidad.

La información incluida en este artículo considera operaciones que son más comunes en las entidades, por lo que cada caso debe analizarse de acuerdo con la situación de cada entidad en particular.